BRUNO ROMANO1

De acordo com o sistema tributário ainda vigente no Brasil, o Imposto sobre Operações de Circulação de Mercadorias e sobre a Prestação de Serviços de Comunicação e de Transportes Interestaduais e Intermunicipais (“ICMS”) incidirá em favor, via de regra, ao Estado de Origem da operação e, quando a operação for destinada a “consumidor final”, parte da tributação é destinada ao Estado de Origem, enquanto o diferencial de alíquota (“DIFAL”) é encaminhado ao Estado de Destino.

Além disso, quanto ao Imposto sobre Serviços de Qualquer Natureza (“ISS” ou “ISSQN”), o tributo incidirá em favor do Município em que está o estabelecimento prestador (ou seja, no Município de Origem) e, em situações excepcionais, em favor do Município em que é prestado o serviço (isto é, no Município de Destino).

Ou seja, apesar de o sistema vigente, em algumas hipóteses excepcionais, buscar prestigiar uma pretensa “justiça fiscal” ao estipular que parte da arrecadação seja destinada ao Estado ou ao Município de Destino, via de regra, o sistema ainda vigente destina o produto da arrecadação tributária ao Estado ou ao Município de Origem como forma de prestigiar o local que fornece toda a infraestrutura pública ao produtor/prestador que dá origem à operação de circulação de mercadoria e/ou à prestação do serviço.

Já a ideia de Reforma Tributária, consignada na Proposta de Emenda Constitucional (“PEC”) nº 45/2019, é de alterar a sistemática vigente para que o Imposto sobre Bens, Serviços e Direitos (“IBS”) seja destinado a Estado e Município de Destino, pois a proposta de redação do § 3º do artigo 152-A da Constituição Federal será que “[n]as operações interestaduais e intermunicipais incidirá a alíquota do Estado ou Distrito Federal e do Município de destino; [e] o imposto pertencerá ao Estado ou Distrito Federal e ao Município de destino”.

Essa proposição tem por motivação a ideia de que, se a tributação se der ao Estado/Município de Destino, isso cessará a denominada “Guerra Fiscal”, pois os Entes Federativos supostamente não terão como criar benefícios como forma de incentivar que empresas migrem para esses Estados/Municípios.

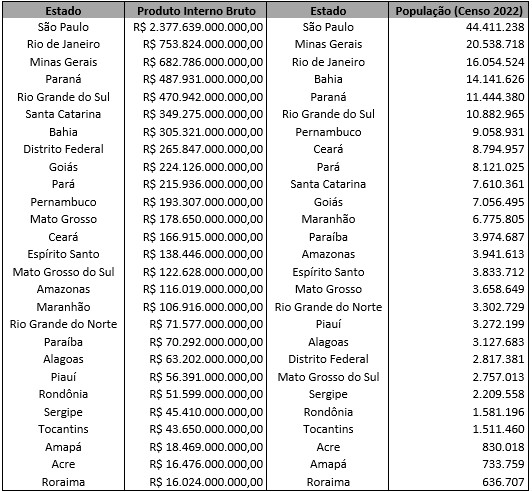

Ocorre que tal proposição, apesar de sua boa intenção, prestigiará o mercado consumidor em larga escala (seja de bens/mercadorias, seja de serviços) e isso poderá acarretar em um aumento das desigualdades econômico-financeiras existentes, visto que, via de regra, os Estados da Federação mais populosos são aqueles que possuem um maior produto interno bruto (“PIB”). Veja-se, para tanto, a tabela comparativa (em ordem decrescente) do PIB dos Estados e de sua população, verificando existir uma relação “população x poderio econômico”:

Com base na análise da tabela acima, é possível verificar que, salvo alguns casos excepcionais, os Estados que possuem maior poderio financeiro serão aqueles que se beneficiarão da nova sistemática da Reforma Tributária, visto que são esses os Estados que possuem uma maior população e, com isso, um maior mercado consumidor.

Ora, se esses Estados possuem um maior mercado consumidor, e se a tributação do IBS se dará no Estado de Destino, então o produto da arrecadação será encaminhado justamente aos Estados que, via de regra, possuem um maior PIB, então é possível concluir que a Reforma Tributária possivelmente criará uma tendência de aumento da desigualdade existente entre Estados “mais ricos” e Estados “menos ricos”.

Como efeito de “rebote”, isso poderá ocasionar que as empresas optem por deixar Estados “menos abastados” para se mudar para aqueles Estados “mais ricos” e que podem oferecer uma melhor infraestrutura para a consecução de suas atividades, o que, via de consequência, poderá acarretar um maior índice de desemprego em regiões que já podem estar sofrendo uma escassez empregatícia, de modo que esse possível cenário poderá se agravar.

Justamente por isso, a população, diante de um maior desemprego regional, poderá ter a tendência de migrar para regiões “mais abastadas” economicamente para buscar oportunidades de trabalho, fazendo, com isso, que haja um potencial aumento do mercado consumidor nas regiões que já possuem um grande número de consumidores, fazendo aumentar ainda mais a discrepância existente.

Deste modo, há um potencial risco de a Reforma Tributária causar um aparente desequilíbrio econômico-financeiro entre Estados e Municípios da Federação, além de um possível aumento das desigualdades já existentes, de modo que a proposta de tributação no Destino, apesar de bem-intencionada, poderá causar mais prejuízos do que benefícios.

1 Mestre em Direito Tributário pelo Instituto Brasileiro de Estudos Tributários – IBET; pós-graduado em Direito Tributário pelo Instituto Brasileiro de Direito Tributário – IBDT; extensão em Teoria Geral do Direito, em ICMS, em Contabilidade e em Processo Tributário pelo IBET; bacharel em Direito pela Universidade Presbiteriana Mackenzie; Professor Seminarista e Professor Conferencista do IBET de São Paulo; Professor Convidado da Universidade Presbiteriana Mackenzie; Professor Convidado da Associação Paulista de Estudos Tributários – APET; Colunista Sênior da Escola Brasileira de Tributos – EBT; Advogado em São Paulo; e-mails